Nếu thường xuyên cập nhật các bảng tin tức của ngân hàng, chắc hẳn trader cũng đã từng nghe qua cụm từ “Trạng thái ngoại tệ”. Vậy trạng thái ngoại hối là gì? Tầm quan trọng của nó với thị trường tài chính như thế nào? Hãy cùng đón đọc bài viết dưới đây để hiểu rõ hơn nhé.

- Sàn Pancake Swap là gì? Hướng dẫn sử dụng để kiếm tiền với Pancake Swap

- Sàn Uniswap là gì? Giới thiệu về sàn giao dịch phi tập trung này

- SAND coin là gì? Review chi tiết về đồng tiền SAND coin

- Sandy Jadeja là ai? Tìm câu trả lời cho khóa học Sandy Jadeja

Trạng thái ngoại tệ là gì?

Trạng thái ngoại tệ thường được sử dụng bởi các tổ chức tín dụng hoặc Ngân hàng Thương mại. Nói cách khác, trạng thái ngoại hối là bất kỳ ngoại tệ nào được chuyển đổi sang tiền Việt Nam bằng cách sử dụng tỷ giá hối đoái trạng thái.

Trạng thái ngoại tệ bao gồm cả trạng thái ngoại hối âm và dương và mỗi loại có một ý nghĩa khác nhau:

- Trạng thái ngoại hối dương: Các giao dịch làm tăng quyền sở hữu tiền tệ và cho thấy ngân hàng đang mua nhiều hơn bán.

- Trạng thái ngoại hối âm: Các giao dịch làm giảm quyền sở hữu của ngân hàng đối với bất kỳ loại tiền tệ nào và cho thấy rằng ngân hàng đang bán nhiều hơn mua.

Trạng thái ngoại hối mở là gì ?

Trạng thái ngoại hối mở (trạng thái ngoại hối nguyên của một ngoại tệ) là chênh lệch số ngoại tệ giữa tổng tài sản hiện có và tổng nợ phải trả bao gồm các cam kết ngoại bảng. Tất cả các giao dịch làm phát sinh quá trình chuyển giao quyền nắm giữ ngoại tệ trong tương lai và hiện tại đều hình thành trạng thái ngoại tệ, trong đó chủ yếu là giao dịch mua bán.

Trạng thái ngoại hối ròng là gì?

Trạng thái ngoại tệ ròng chính là sự khác biệt giữa doanh số dương và âm đối với bất kỳ loại tiền tệ nào trong một khoảng thời gian nhất định. Tuy nhiên, khi nói đến trạng thái ngoại hối ròng, bạn nên ghi nhớ những điểm sau:

- Trạng thái ngoại hối dương: Lãi suất tăng nếu tỷ giá tiền tệ tăng và tổn thất xảy ra nếu tỷ giá tiền tệ giảm.

- Trạng thái ngoại tệ âm: Khi tỷ giá hối đoái giảm, lãi suất tăng và ngược lại, tỷ giá hối đoái tăng lên thì có khả năng bị lỗ.

- Trạng thái ngoại tệ cân bằng: Khi tỷ giá ngoại tệ thay đổi không có trường hợp lãi, lỗ.

Vai trò của trạng thái ngoại hối

- Đối với nhà nước: Để quản lý tình hình sử dụng ngoại tệ trên thị trường tiền tệ Việt Nam, nhà nước có thể dựa vào trạng thái ngoại hối. Ngân hàng Nhà nước có thể chống lại quá trình đô la hóa bằng các biện pháp cụ thể và giữ tỷ giá hối đoái của thị trường ổn định.

- Đối với nhà đầu tư: Trạng thái ngoại tệ hỗ trợ các nhà đầu tư trong việc suy đoán tỷ giá hối đoái. Nếu trạng thái ngoại hối dương, cho thấy tỷ giá hối đoái đang tăng và có thể mang lại lợi nhuận, ngược lại, trạng thái ngoại hối âm, cho thấy tỷ giá hối đoái đang giảm sẽ phát sinh lãi suất.

Tuy nhiên, các nhà đầu tư nên lưu ý rằng nếu trạng thái ngoại tệ đã đạt đến giá trị cân bằng, quá trình giao dịch sẽ không thể tạo ra lợi nhuận hoặc thua lỗ bất kể tỷ giá hối đoái của thị trường tài chính biến động như thế nào.

Nguyên tắc tính trạng thái ngoại tệ

Theo quy định của Ngân hàng Nhà nước, 4 nguyên tắc hiện đang được sử dụng trên thị trường để tính trạng thái ngoại hối:

- Tình hình ngoại hối của tổ chức tín dụng, chi nhánh ngân hàng quốc tế được xác định sau ngày làm việc.

- Trạng thái nguyên tệ của một loại tiền tệ được xác định theo luật nhà nước dựa trên số dư tài khoản liên quan.

- Chuyển đổi trạng thái nguyên tệ của từng loại tiền sang tiền Việt Nam dựa trên tỷ giá được quy đổi trạng thái.

- Để tính tổng vị thế ngoại hối dương, hãy cộng tất cả các trạng thái ngoại hối dương lại với nhau. Để tính tổng vị thế ngoại hối âm, hãy cộng tất cả các vị thế ngoại hối âm lại với nhau.

- Tổng trạng thái ngoại hối dương: Tổng toàn bộ các trạng thái tiền tệ đều đang ở trạng thái dương.

- Tổng trạng thái ngoại hối âm: Tổng toàn bộ các trạng thái tiền tệ đều mang trạng thái âm.

Công thức tính trạng thái ngoại hối

Có một số phương pháp phổ biến để điều chỉnh trạng thái ngoại tệ trên thị trường như sau:

Trạng thái ngoại tệ được quy định cuối ngày giao dịch dựa theo hai phương pháp:

Phương pháp tích lũy: Trạng thái ngoại tệ vào cuối ngày giao dịch bằng trạng thái ngoại tệ vào cuối ngày giao dịch trước đó, cộng với doanh số mua và trừ đi doanh số bán trong ngày. Công thức tính như sau:

NEPF(t) = NEPF(t-1) + LFCF(t) – SFCF(t)

Trong đó:

- NEPF(t): Trạng thái ngoại hối vào cuối ngày giao dịch t.

- NEPF(t-1): Trạng thái ngoại hối vào cuối ngày giao dịch (t-1).

- LFCF(t): Doanh số mua vào trong một ngày giao dịch t.

- SFCF(t): Doanh số bán ra trong một ngày giao dịch t.

Phương pháp số dư cuối ngày: Trạng thái ngoại hối vào cuối mỗi ngày giao dịch được xác định bởi số dư tài khoản tại thời điểm đó. Công thức tính như sau:

NEPF(t) = TSCF(t) – TSNF(t) (bao gồm cả nội bảng và ngoại bảng)

Trong đó:

- TSCF(t): Tài sản hiện có của ngoại hối F ở thời gian cuối ngày giao dịch t.

- TSNF(t): Tài sản nợ của ngoại hối F ở thời điểm cuối ngày giao dịch t.

Quy định tổng trạng thái ngoại hối dương và tổng trạng thái ngoại hối âm khác biệt:

- Số tương đối: Tổng trạng thái ngoại hối dương hoặc tổng trạng thái ngoại tệ âm của ngân hàng thương mại vào cuối ngày giao dịch được phép duy trì tối đa x% vốn tự có của ngân hàng thương mại đó.

- Số tuyệt đối: Tổng trạng thái ngoại hối dương hoặc tổng trạng thái ngoại hối âm của ngân hàng thương mại vào cuối ngày giao dịch được giới hạn ở x triệu USD.

Quy định về tổng trạng thái ngoại tệ cộng lại dương hoặc âm:

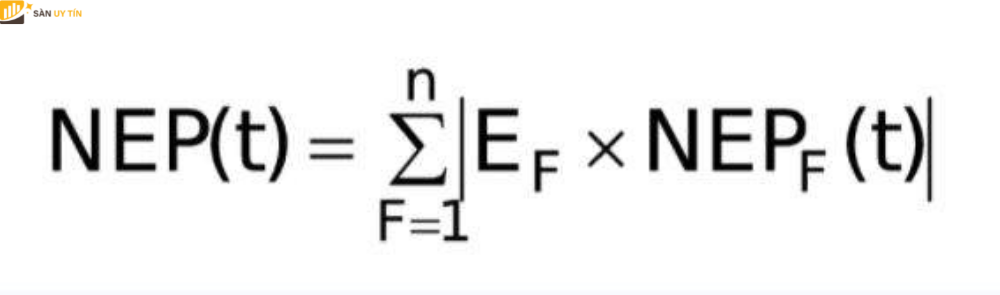

Ngoài việc điều chỉnh trạng thái ngoại hối của từng loại tiền tệ, hoặc tổng trạng thái ngoại hối dương hoặc tổng âm, nó còn điều chỉnh tổng trạng thái tiền tệ của tất cả các loại ngoại tệ. Nói cách khác, hãy sử dụng công thức sau để chuyển đổi nội tệ:

Trong đó:

- NEP(t): Tổng trạng thái ngoại hối của toàn bộ các tiền tệ được quy nội tệ

- EF: Tỷ giá của ngoại hối F được tính bằng quy nội tệ.

- NEPF(t): Trạng thái ngoại hối F ở khoảng thời gian cuối ngày giao dịch t, có thể là F = 1, 2, 3, ….,n.

Trạng thái ngoại hối dành cho các tổ chức tài chính tối đa là bao nhiêu?

Tổng giới hạn trạng thái ngoại tệ được tính bằng cách chia tổng trạng thái ngoại hối dương hoặc tổng trạng thái ngoại hối âm cho vốn tự có của các tổ chức tài chính và chi nhánh ngân hàng ở nước ngoài.

Vốn tự có của tháng liền kề trước thời điểm báo cáo của tổ chức tín dụng được dùng để tính tổng hạn mức trạng thái ngoại hối của tổ chức tín dụng, chi nhánh ngân hàng ở nước ngoài. Vì vậy, trạng thái ngoại tệ của tổ chức tín dụng được quy định như sau:

- Tổng trạng thái ngoại hối dương của tổ chức tín dụng, chi nhánh ngân hàng quốc tế vào cuối ngày giao dịch không được vượt quá 20% vốn tự có của tổ chức tín dụng, chi nhánh ngân hàng quốc tế.

- Tổng trạng thái ngoại hối của tổ chức tín dụng, chi nhánh ngân hàng quốc tế tại thời điểm cuối ngày giao dịch không được vượt quá 20% vốn tự có của tổ chức tín dụng, chi nhánh ngân hàng quốc tế.

Chi nhánh ngân hàng quốc tế tại thị trường Việt Nam có vốn tự có dưới 25 triệu USD được sử dụng tổng giới hạn trạng thái ngoại tệ như sau:

- Tổng trạng thái ngoại hối dương vào cuối ngày giao dịch bằng đô la Mỹ không được vượt quá 5 triệu USD.

- Tổng trạng thái ngoại hối âm vào cuối ngày giao dịch bằng đô la Mỹ sẽ không vượt quá 5 triệu USD.

Lưu ý: Tổ chức tín dụng, chi nhánh ngân hàng quốc tế phải duy trì trạng thái ngoại hối trên giới hạn trong mọi trường hợp cần thiết theo quy định đã được Thống đốc Ngân hàng Nhà nước Việt Nam phê duyệt.

Quy định chế độ báo cáo trạng thái ngoại tệ

Theo Điều 5, Thông tư 07/2012/TT-NHNN, tổ chức tín dụng, chi nhánh ngân hàng nước ngoài phải gửi báo cáo tình hình ngoại tệ ngày làm việc trước đó chậm nhất là 2 giờ chiều của ngày làm việc cho Ngân hàng Nhà nước Việt Nam (Cục Quản lý ngoại hối).

Quy định tỷ giá quy đổi trạng thái ngoại tệ

Tỷ giá chuyển đổi trạng thái ngoại tệ được xác định theo nguyên tắc sau:

- Tỷ giá hối đoái Đồng Việt Nam và Đô la Mỹ: Ngân hàng Nhà nước công bố tỷ giá bình quân liên ngân hàng trong ngày báo cáo.

- Tỷ giá hối đoái Đồng Việt Nam và các ngoại tệ khác: Tỷ giá bán chuyển khoản giao ngay của tổ chức tín dụng, chi nhánh ngân hàng nước ngoài tại thời điểm cuối ngày báo cáo.

Khi nào thì trạng thái ngoại hối phát sinh?

Trong các cuộc giao dịch có mối liên hệ đến ngoại hối, sẽ có như sau:

- Quá trình giao dịch chỉ làm phát sinh chuyển giao quyền sử dụng, giống như mối quan hệ tín dụng.

- Quá trình giao dịch không làm phát sinh chuyển giao quyền sử dụng mà còn có thể làm phát sinh thêm chuyển giao quyền sở hữu, giống như mối quan hệ mua bán.

Như vậy, trong số các quá trình giao dịch đó, chỉ những cuộc giao dịch nào có khả năng làm phát sinh chuyển giao quyền sở hữu về ngoại hối mới có thể làm phát sinh trạng thái ngoại hối. Nhưng riêng lĩnh vực ngân hàng thì các quá trình giao dịch sẽ làm phát sinh trạng thái ngoại hối bao gồm như:

- Mua bán ngoại hối giao ngay.

- Mua hay bán ngoại hối có kỳ hạn, giống như hợp đồng kỳ hạn, hợp đồng tương lai, hợp đồng quyền chọn,…

- Cho vay để thu lãi, trả lãi tiền gửi bằng chính ngoại hối.

- Những khoản thu chi phí dịch vụ và các khoản trả chi phí dịch vụ bằng ngoại hối.

- Các rủi ro mất mát, hư hỏng, bồi thường thiệt hại bằng chính tiền tệ,…

Với những kiến thức được Sanuytin.vn chia sẻ về trạng thái ngoại tệ là gì? Hy vọng nhà đầu tư đã hiểu rõ hơn về khái niệm này cũng như biết được ý nghĩa quan trọng của nó ảnh hưởng đến thị trường. Từ đó, có thể đưa ra phương pháp tiếp cận hiệu quả hơn khi đầu tư.