Chargeback là gì? Chargeback được coi là một cơ chế bảo vệ người dùng, nhưng người dùng thường lạm dụng cơ chế này để tham gia vào các hoạt động “friendly fraud” khiến nhiều trader mất tiền của. Chính xác thì Chargeback là gì? Sự khác biệt giữa Chargeback và Refund như thế nào? Hãy cùng Sanforexviet.com đi tìm hiểu thông qua bài viết hôm nay nhé!

- Sell limit là gì? Đặt lệnh Sell limit như thế nào mới hiệu quả

- Serum (SRM) là gì? Đánh giá tiềm năng của dự án Serum (SRM) 2023

- SFI coin là gì? Tổng quan kiến thức về Saffron Finance (SFI) 2023

- SHIB coin là gì? Một số thông tin quan trọng về SHIB coin 2023

Chargeback là gì?

Chargeback (Bồi hoàn) hay còn gọi là cơ chế bảo vệ khách hàng. Nói một cách đơn giản thì Chargeback là khoản hoàn trả giao dịch bắt buộc do ngân hàng của chủ thẻ thực hiện. Khoản bồi hoàn Chargeback được coi là một công cụ bảo vệ người dùng, tuy nhiên, nó thường bị lạm dụng.

Các Charge back có thể gây nguy hiểm nghiêm trọng cho thu nhập của bạn nếu bạn làm trong ngành dịch vụ. Tuy nhiên, Chargeback cũng sẽ bảo vệ người tiêu dùng đặc biệt là những người mua khỏi những người bán không trung thực nếu họ là người mua.

Cũng chính vì đó, bạn cần có một số kiến thức cơ bản về nguyên nhân, cách hoạt động và cách Chargeback ảnh hưởng đến các bên liên quan để tránh mất tiền. Trong trường hợp giao dịch không thành công, ngân hàng sẽ hoàn trả số tiền giao dịch cho chủ thẻ. Tuy nhiên, người dùng thường lạm dụng các khoản bồi hoàn để thực hiện hành vi Friendly Fraud.

Hơn nữa, người bán có rất ít ảnh hưởng đối với quy trình bồi hoàn và không thể dự đoán điều gì sẽ xảy ra với họ sau khi mọi việc kết thúc. Chargeback được coi là một giải pháp tuyệt vời cho người mua vì quy trình hoàn tiền luôn ưu tiên bảo mật cho chủ thẻ:

- Khoản bồi hoàn được tạo ra với mục tiêu cung cấp cho khách hàng sự an toàn.

- Chargeback đóng vai trò như một phương tiện “lọc” những cá nhân cung cấp sản phẩm hoặc dịch vụ không khớp với mô tả.

- Người bán trung thực hơn khi họ sợ bị trả lại tiền.

- Khoản bồi hoàn bảo vệ chủ thẻ khỏi hành vi phi đạo đức.

Chargeback và Refund có gì khác nhau?

Chargeback và Refund là 2 thuật ngữ chính dùng để chỉ các vấn đề, tình huống mà trader, khách hàng không hài lòng với sản phẩm, muốn trả lại hàng và nhận lại tiến.

- Refund là hình thức hoàn lại tiền cho các mặt hàng bị hư hỏng, chất lượng thấp, gửi sai hoặc giao trễ. Người mua có tùy chọn từ chối hoàn trả vì bất kỳ lý do gì.

- Chargeback cũng do khách hàng thực hiện, giống như Refund. Khách hàng sẽ thông qua công ty phát hành thẻ của họ để tranh chấp các khoản phí thay vì liên hệ trực tiếp với doanh nghiệp. Ngân hàng sẽ giải quyết vấn đề và hoàn tiền vào tài khoản của khách hàng trước khi liên lạc với nhà cung cấp.

Chargeback có thể xảy ra vì bất kỳ nguyên nhân hợp lệ nào, bao gồm cả hàng hóa bị hư hỏng, chậm trễ hoặc kém chất lượng, giống như khoản refund truyền thống. Một nguyên nhân phổ biến khác mà nhiều khách hàng không không nhận ra một số khoản phí nhất định trên bảng sao kê thẻ tín dụng của họ.

Ví dụ, tên công ty của bạn có thể là Acme Store. Tuy nhiên, TAS, Ltd (tức là The Acme Store, Limited) sẽ là tên hiển thị dưới dạng mô tả thanh toán được liên kết với tài khoản người bán của bạn. Bất kỳ khách hàng nào đặt câu hỏi về giao dịch từ doanh nghiệp của bạn đều có thể phản đối các khoản phí liên quan. Tệ hơn nữa, họ có thể từ chối giao dịch, dẫn đến nhầm lẫn “friendly fraud”.

Chargeback có mục đích gì?

Nhà cung cấp dường như sẽ không có quyền kiểm soát đối với thủ tục bồi hoàn. Trên thực tế, cho đến khi mọi thứ kết thúc, có khả năng người bán thậm chí sẽ không biết rằng nó đã diễn ra. Chargeback như một biện pháp bảo vệ người tiêu dùng, vốn đã mang lại lợi ích cho sự an toàn của chủ thẻ:

- Mục đích của Chargeback là để khách hàng yên tâm.

- Chargeback không khuyến khích những người cung cấp mua bán các mặt hàng hoặc dịch vụ không như những gì họ tuyên bố.

- Nỗi sợ bị Chargeback khuyến khích người bán cởi mở hơn

- Khoản Chargeback hỗ trợ trong việc bảo vệ chủ thẻ khỏi gian lận.

Lịch sử ra đời của Chargeback

Thẻ tín dụng ngân hàng vẫn chưa được sử dụng phổ biến ở Hoa Kỳ vào đầu những năm 1970. Điều này một phần là do sự lo lắng của người tiêu dùng: các cá nhân lo ngại rằng thẻ của họ có thể bị thất lạc hoặc bị đánh cắp và sau đó được sử dụng để thực hiện các hành vi mua hàng trái phép. Và chủ thẻ phải chịu trách nhiệm chi trả cho các chi phí đó.

Cũng có những lo ngại về việc các doanh nghiệp không trung thực lợi dụng khách hàng, chẳng hạn như khi họ sử dụng thông tin thẻ tín dụng để thu thêm các khoản phí không liên quan. Các khoản bồi hoàn đã được đưa ra nhằm nỗ lực giải quyết vấn đề này theo Đạo luật Fair Credit Billing Act năm 1974.

Chargeback ban đầu nhằm mục đích bảo vệ chủ thẻ bằng cách đảm bảo rằng các khoản thanh toán của họ sẽ luôn được bảo mật. Chẳng hạn, bất đồng với một nhà bán lẻ có thể nhanh chóng dẫn đến bế tắc và các khoản bồi hoàn thành công vì ngân hàng sẽ hoàn trả số tiền cho chủ thẻ.

Quy trình bồi hoàn (Chargeback) diễn ra khi nào?

Thẻ tín dụng hiện nay rất phổ biến và hầu như không thể thiếu trong cuộc sống hàng ngày. Nó phổ biến đến mức nhiều khách hàng không biết rằng mình có quyền được bồi hoàn khi sử dụng thẻ tín dụng bởi họ không hiểu cách hoạt động của Chargeback.

Ví dụ: Nếu danh tính của khách hàng bị đánh cắp hoặc thẻ của họ bị quẹt một cách gian lận, họ có quyền được bồi thường. Chủ thẻ nên liên hệ với ngân hàng của mình ngay lập tức để lấy lại bất kỳ khoản tiền nào bị mất.

Tuy nhiên, khách hàng cần liên hệ ngay với ngân hàng nếu tình huống này xảy ra. Trong các trường hợp khác, chủ thẻ sẽ có thể kết nối với người bán hoặc xử lý tình huống mà không cần sự can thiệp của ngân hàng. Bởi vì gian lận đôi khi có thể là vô tình, chẳng hạn như khi khách hàng quên khi mua hoặc người bán mắc lỗi. Tình trạng này có thể được khắc phục nhanh chóng để khách hàng yên tâm.

Ngoài ra, một số người dùng vẫn không biết rằng Refund sẽ được trả vào tài khoản của người dùng nhanh hơn so với Chargeback.

Nếu người bán không chấp nhận thỏa thuận dàn xếp của người mua hoặc nếu cả hai bên không chấp nhận thỏa thuận, thì khoản bồi hoàn phải được thực hiện. Ngay cả khi khách hàng không hài lòng với quyết định mua hàng, Chargeback không bắt buộc phải Refund theo cách truyền thống, tương ứng với hành vi trộm cắp trực tuyến.

Khoản bồi hoàn thường được yêu cầu vì chủ thẻ đã mua một mặt hàng sẽ được hoàn lại toàn bộ số tiền của đơn đặt hàng. Về cơ bản, nếu Chargeback, người bán phải trả lại hai lần với cùng một mặt hàng hoặc dịch vụ. Do đó, người dùng phải yêu cầu hoàn tiền từ người bán theo cách truyền thống và chỉ nên gửi tiền hoàn lại trong các tình huống khẩn cấp.

Quy trình thực hiện Chargeback như thế nào?

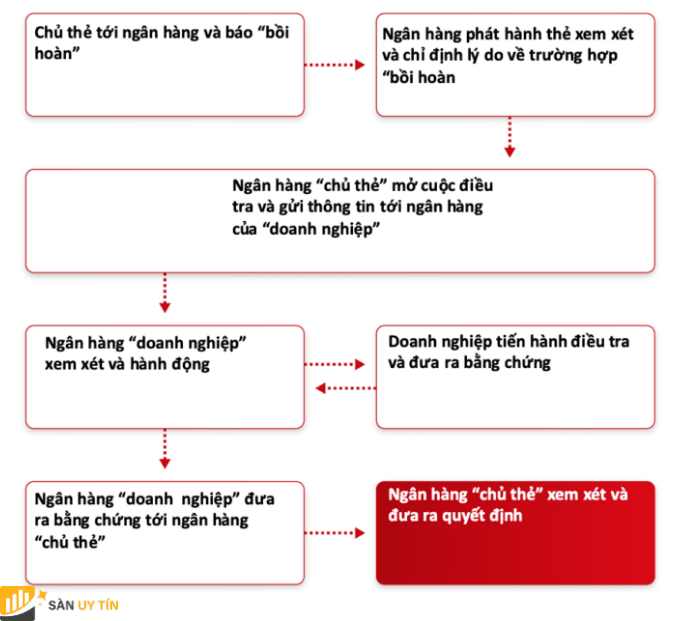

Khách hàng có thể thực hiện yêu cầu Chargeback theo các bước sau:

- Bước 1: Chủ thẻ yêu cầu việc Chargeback

- Bước 2: Các đơn vị phát hành xem xét và chỉ định cho trường hợp. Những mã lý do này giải thích nguyên nhân tại sao khách hàng phản đối giao dịch. Mỗi mã được liên kết với bộ quy tắc riêng như giới hạn thời gian nộp đơn, tài liệu quan trọng,…

- Bước 3: Ngân hàng của chủ thẻ điều tra và phản hồi, đảm bảo rằng tất cả các khiếu nại đã được giải quyết và khiếu nại đó là chính xác. Nếu yêu cầu của chủ thẻ hợp lệ, tiền sẽ được chuyển từ tài khoản ngân hàng của người bán sang tài khoản của chủ thẻ. Ngân hàng của người bán sẽ nhận được thông báo bồi hoàn. (Nếu chủ thẻ không gửi yêu cầu hợp lệ, khoản phí được coi là không hợp lệ.)

- Bước 4: Ngân hàng của người mua kiểm tra Chargeback và chuyển tiếp kết quả cho ngân hàng của người bán.

- Bước 5: Người bán kiểm tra khoản bồi hoàn và cung cấp bằng chứng. Nếu Chargeback hợp lệ, người bán phải chịu trách nhiệm về tổn thất. Nếu người bán có bằng chứng thuyết phục, chẳng hạn như tài liệu chứng minh việc hoàn trả không hợp lệ thì họ có quyền xuất trình cho ngân hàng để xem xét lần thứ hai.

- Bước 6: Người mua phải nêu rõ lý do bồi hoàn.

- Bước 7: Ngân hàng sẽ xem xét các bằng chứng trước khi đưa ra quyết định cuối cùng. Giao dịch sẽ được tính cho chủ thẻ nếu bằng chứng từ phía người bán đủ thuyết phục để hủy bỏ yêu cầu bồi thường của người mua. Số tiền bị trừ trong tài khoản của chủ thẻ sẽ được gửi vào tài khoản của người bán. Mặt khác, các khoản bồi hoàn và phí quản lý người bán sẽ không được thanh toán.

Vì sao Chargeback dễ bị biến tướng thành “Friendly Fraud”?

“Friendly Fraud” là cụm từ chỉ hành vi gian lận được sử dụng liên quan đến các khoản Chargeback khi khách hàng lạm dụng quy trình bồi hoàn, tức là khách hàng cố tình đánh cắp từ nhà bán lẻ bằng cách làm cho các giao dịch tốt có vẻ gian lận.

Backcharge nhằm mục đích bảo vệ người tiêu dùng, như chúng ta đã thấy. Tuy nhiên, do luật trong ngành không theo kịp sự thay đổi nhanh chóng của công nghệ và phương thức thanh toán, các khoản hoàn trả đã phát triển thành một công cụ mà khách hàng có thể sử dụng để chống lại các doanh nghiệp.

Chủ thẻ (người mua) có thể yêu cầu bồi hoàn vì bất kỳ lý do chính đáng nào, chẳng hạn như:

- Khoản bồi hoàn là gì và tôi có thể sử dụng khoản bồi hoàn đó như thế nào để tránh bị trả lại hàng hoặc phí xử lý?

- Người dùng sẽ sử dụng Chargeback để tránh phải trả lại hàng hay trả thêm các khoản phí xử lý.

- Đột nhiên hối hận khi mua một mặt hàng hoặc dịch vụ và sợ vẻ rất mất thời gian phải hoàn trả.

- Không đủ kiên nhẫn chờ lịch giao hàng.

- Thành viên trong gia đình đã sử dụng thẻ để mua hàng, nhưng chủ thẻ không muốn thanh toán hóa đơn, quên hoặc không nhớ giao dịch, muốn nạp thêm tiền hoặc muốn gì cho không,…

- Gần một nửa số khoản phí backcharge nhằm mục đích chi trả cho các giao dịch mua bất hợp pháp, theo tuyên bố của người tiêu dùng được cung cấp tại thời điểm nộp đơn. Nhưng một cuộc thăm dò gần đây cho thấy hơn 80% chủ thẻ đã yêu cầu backcharge chỉ vì họ không có thời gian để yêu cầu hoàn lại tiền từ người bán (refund).

Người tiêu dùng có thể tin rằng một trường hợp gian lận backcharge đơn lẻ là không quan trọng, nhưng rõ ràng là suy nghĩ này đang góp phần gây ra một vấn đề rất nghiêm trọng. Nghiên cứu năm 2013 cho thấy thu nhập của người bán trên các sàn giao dịch bị ảnh hưởng tiêu cực bởi tổn thất tài chính do hành vi trộm cắp thẻ tín dụng lên tới 100 tỷ USD tiền phạt, hàng giả và hàng hóa bị thất lạc. Các chuyên gia dự đoán rằng ít nhất 4 tỷ đô la trong số đó là do “Friendly Fraud”. Tuy nhiên, chi phí thực sự cao hơn đáng kể.

Chi phí khi thực hiện quy trình bồi hoàn

Người bán, người cung cấp hàng hóa và dịch vụ

- Khi yêu cầu Chargeback, người bán sẽ bị tính phí từ 20 USD đến 100 USD cho mỗi giao dịch. Nếu người mua hủy khoản bồi hoàn, thì người bán vẫn phải trả các khoản phí liên quan hoặc chi phí quản lý.

- Nếu người mua yêu cầu bồi hoàn hoặc từ chối nhận hàng, người bán sẽ mất tiền bán mặt hàng đó.

- Nếu tỷ lệ bồi hoàn hàng tháng vượt quá ngưỡng xác định trước, doanh nghiệp sẽ phải đối mặt với hình phạt nặng khoảng 10.000 đô la tùy thuộc vào đơn vị thẻ.

- Nếu tỷ lệ bồi hoàn vẫn ở trên mức chấp nhận được, ngân hàng có thể đóng tài khoản người bán, nghĩa là tài khoản người bán bị đóng băng và khả năng chấp nhận thanh toán bằng thẻ tín dụng bị thu hồi.

- Nếu tài khoản thanh toán bằng thẻ tín dụng của người bán bị đóng, tổ chức phát hành sẽ bị đưa vào danh sách đen trong 5 năm và không thể mở tài khoản mới với bộ xử lý mới.

- Ngay cả khi ngân hàng không đóng tài khoản người bán, người bán có lịch sử bồi hoàn xấu buộc phải chấp nhận tài khoản người bán có rủi ro cao với phí xử lý cao.

- Người bán có quyền hợp pháp để tranh chấp các khoản bồi hoàn, nhưng việc này thường tốn kém và mất thời gian. Nếu không có sự trợ giúp của chuyên gia, cơ hội chiến thắng của người bán trong các tranh chấp Chargeback là rất mong manh.

- Mặc dù, người bán có thể chiến thắng trong tranh chấp Chargeback nhưng không cải thiện được tỷ lệ bồi hoàn. Người bán có thể phục hồi doanh thu, nhưng rủi ro chấm dứt tài khoản người bán vẫn còn.

Người mua hàng hóa và dịch vụ

- Chủ thẻ yêu cầu Chargeback sẽ không nhận được khoản tiền hoàn lại trong vài tháng (ngược lại với khoản tiền hoàn lại truyền thống, thường trả lại tiền vào tài khoản của người tiêu dùng trong vòng vài ngày).

- Nếu khách hàng yêu cầu khoản bồi hoàn và ngân hàng xác định rằng đó là hành vi gian lận thân thiện, tài khoản thẻ tín dụng của người mua có thể bị đóng. Việc đóng tài khoản thẻ tín dụng có thể có tác động tiêu cực đến điểm tín dụng của khách hàng.

- Nếu người bán tranh chấp thành công khoản bồi hoàn, người mua có thể phải trả phí bồi hoàn.

- Chủ thẻ sử dụng các chiêu trò hoặc yêu cầu bồi hoàn thường xuyên sẽ không nhận được sự trợ giúp trong các trường hợp Chargeback hợp pháp.

Sanforexviet.com đã chia sẻ toàn bộ thông tin Chargeback là gì? Hy vọng bài viết sẽ giúp nhà đầu tư hiểu rõ hơn về thuật ngữ bồi hoàn cũng như phân biệt giữa Chargeback và Refund để bảo vệ quyền lợi của mình tốt hơn. Chúc trader thành công.